全国首笔应对欧盟“碳关税”数据交易在天津达成 | 一文看懂碳关税填报!

据中国新闻网记者9日从中新天津生态城获悉,近日,经北方大数据交易中心批准登记,全国首笔应对欧盟“碳关税”的数据产品在天津排放权交易所完成线下交易。

全球首个“碳关税”欧盟碳边境调节机制(CBAM)已于2023年5月16日生效,2023年10月1日进入过渡期。CBAM旨在将进口产品的碳成本与在欧盟(EU)运营的设施所产生的碳成本相同,产品覆盖范围包括电力、钢铁、铝业、水泥、化肥、氢等六大行业。即此类行业相关产品在出口到欧盟国家时,需要提供碳排放数据,并且为商品制造时释放的温室气体数量交税。

在此次交易中,天津吉茂制钉有限公司向欧盟出口螺钉、螺栓等产品时,应提供产品完整的碳排放报告,故需获取上游钢铁企业——天津华源线材制品有限公司在生产原材料时的排放数据。双方以出口钢铁线材产品的碳排放数据为交易标的物。天津排放权交易所出具报告,确保交易数据有效性。数据产品登记及交易过程则由北方大数据交易中心合规管理并上链存证,有效助力了下游企业开展欧盟出口业务。

相关负责人表示,此次数据产品交易成功,开启了“产业链联动”与“碳数要素融合创新”应对欧盟“碳关税”新模式,有利于加强产业链上下游企业间的协同合作,充分挖掘数据价值,促进数据合规高效流通使用,同时可降低碳排放数据要素流通成本,缓解下游企业“数据获取难”的问题,助力出口业务开展。

首个填报期已逼近,2024年1月底前,2023年第四季度出口产品的CBAM报告将要提交。以下,将针对CBAM相关问题进行探讨,供大家学习参考。

一、什么是欧盟碳关税

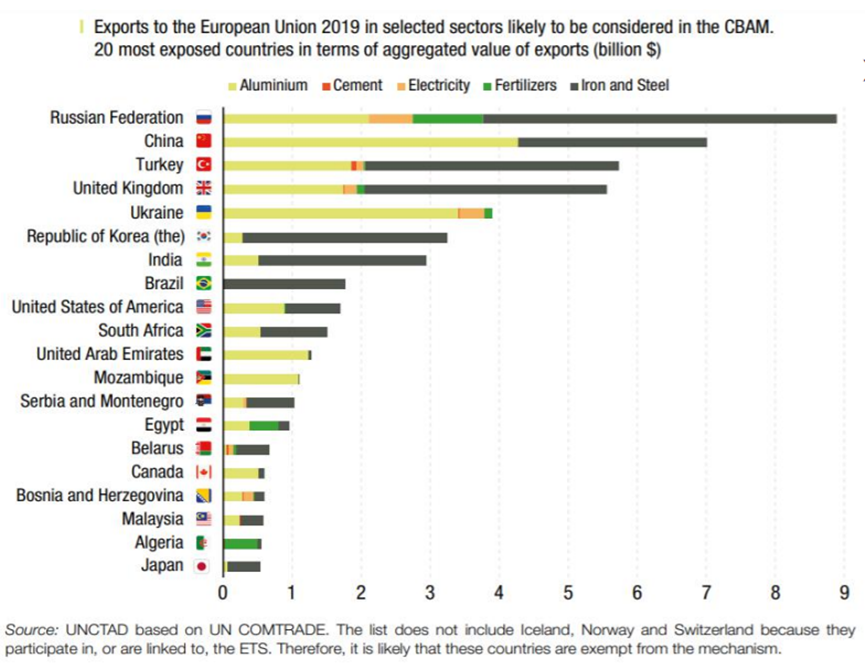

欧盟碳边境调节机制(Carbon Border Adjustment Mechanism,CBAM),也称为欧盟碳关税,于今年10月1日正式启动(过渡期),这是全球首个正式运行的碳关税法案(预计英国和美国也将推出类似的碳关税)。该计划覆盖了电力、钢铁、铝业、水泥、化肥、氢等六大行业,将涉及到的产品的CN编码列出,企业可以自行判断是否在覆盖范围内。总的来说,最受影响的国家是俄罗斯、乌克兰、土耳其等欧盟附近的出口国。从中国的角度看,受冲击最大的是钢铁和铝行业,其次是化肥和水泥,电力和氢几乎不受影响。然而,对于出口到欧盟的企业来说,只要有产品在覆盖范围内,面临的冲击就是100%的,这是无法避免的,企业必须正确认识并积极应对。

过渡期的机遇

欧盟碳关税法案规定,2023年10月1日至2026年1月1日为过渡期。在此期间,覆盖产品的进口商无需缴纳碳关税,但需要履行申报义务。这为进口商提供了一个适应新法案的机会。企业应积极把握这一过渡期,熟悉欧盟体系和碳关税规则,了解同行企业的应对策略,寻找可能的机会。

CBAM过渡时间轴线图

理解欧盟的立场

欧盟一直在积极践行其气候目标,并采取了一系列政策来应对气候变化。欧盟碳关税的出台,旨在避免碳泄露,防止产业转移。欧盟的这一举措既体现了其对气候问题的决心,也反映了其在经济上的考虑。

二、碳关税的影响

碳关税对企业的影响主要体现在以下方面:

全球碳减排促进:欧盟碳边境调整机制的实施可能促使其他国家和地区加大减排力度,以提高其产品的竞争力。

调整全球贸易格局:高碳产品的成本将上升,竞争力下降,可能导致一些国家或地区的产业结构从高碳向低碳调整。

技术转移和创新:可能促进低碳技术的转移和创新,推动全球范围内的碳减排技术发展。

贸易摩擦风险:欧盟碳边境调整机制的实施可能引发贸易摩擦和争议。

20个最受CBAM影响的国家:

三、应对绿色贸易壁垒的策略

随着绿色贸易壁垒的增多,企业需要系统化地看待这个问题。这意味着企业需要从全局的角度来理解和应对碳关税。

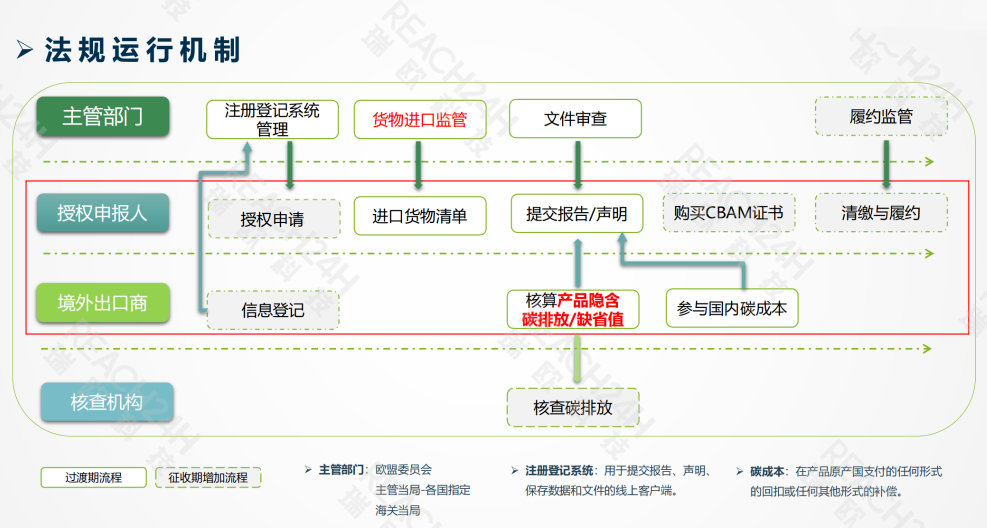

了解碳关税的关键角色

在碳关税体系中,有四个关键角色:欧洲委员会(法案制定者)、欧盟各成员国主管部门(法案执行者)、CBAM授权申报商(进口商,负责申报和缴纳CBAM证书)和出口企业(提供申报信息)。企业应理解这四个角色的职责和关系,以便更好地应对碳关税。

制定整体应对策略

企业需要评估产品出口量和在整体营收中的比例,以及正式收税后的影响。建立数字化的碳排放管理系统,按照CBAM的核算标准和方法对适用产品进行碳盘查,摸清自身碳家底的同时加强与欧盟进口企业的协调配合,将其有关的碳排放信息在欧盟的CBAM数据库(“CBAM registry”)中进行登记,确保CBAM数据和报告的有效和准确,为合规履行CBAM证书购买义务打下基础。

对于欧盟为主市场、依赖出口、上市/待上市、社会责任感强的企业,需要系统化地看待碳壁垒,包括碳关税、碳足迹、绿色供应链及ESG报告披露和评价管理可能都已经在经历中,甚至还在筹备或已经投建使用自己的新能源发电站。系统性地做好规划,选择合适的方式向欧盟展示其低碳行动。

利用ESG/可持续发展报告

ESG报告是一种有效的工具,可以向欧盟展示企业的低碳行动和付出的努力。企业应注意报告的编写方式、披露内容以及风格,以尽可能地获取欧盟的理解和支持。

总的来说,企业应基于自身情况,统筹考虑如何应对碳关税和绿色贸易壁垒。在面对这些挑战时,企业不应仅仅依赖国家政策和标准的指引,而应积极主动地应对,寻找并利用各种可能的机会。例如,企业可以考虑在境外成立公司,自己成为进口商,这可以在一定程度上提供资金的操作空间。此外,企业也可以通过编写ESG报告,向欧盟展示其在低碳行动上的努力和付出。

▶欧盟碳关税问答清单

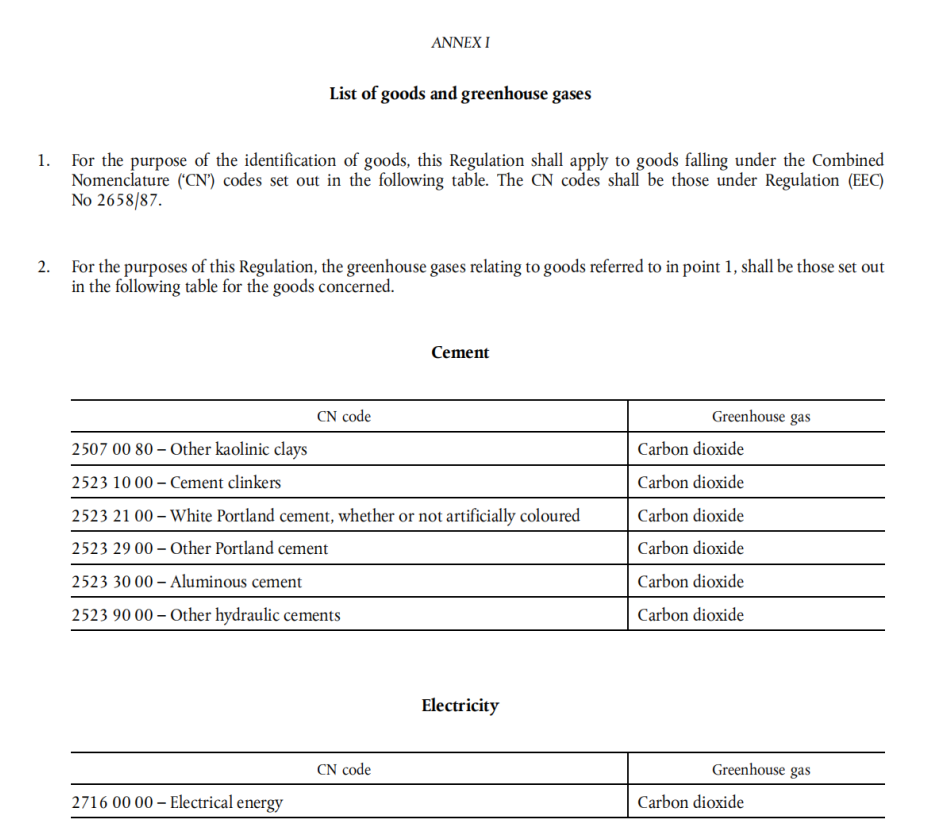

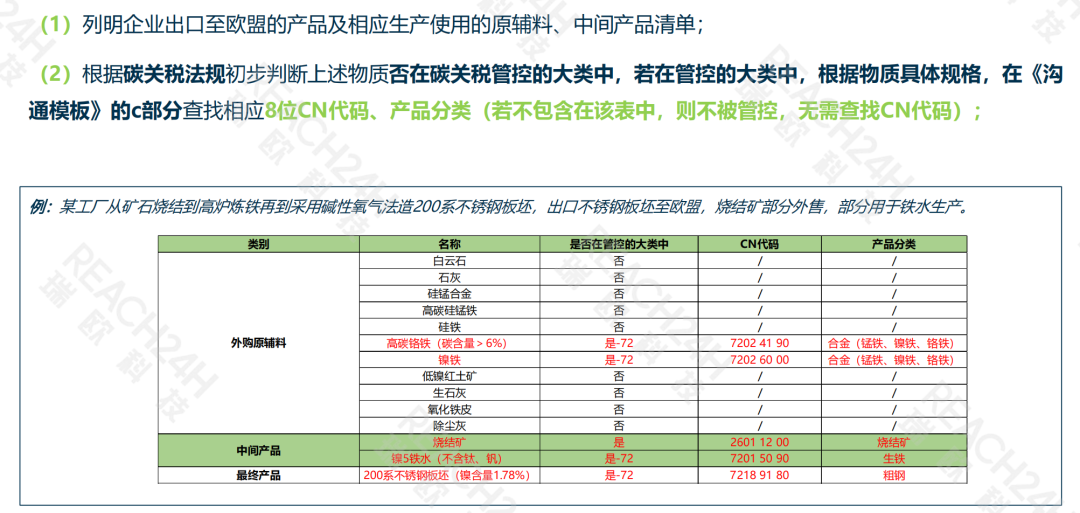

01 如何判断自己的产品是否在碳关税管控范围内?

对照CBAM法规(REGULATION(EU)2023/956)附件一及附件二,查看出口产品的CN代码是否在附件表格中,若在表格中,则受到CBAM管控。

CN编码(节选)

02 CBAM需要企业做些什么?

在过渡期,出口企业只需每年根据CBAM官方给出的指南及过渡期实施细则,计算产品隐含碳排放并将相关信息传递给下游客户。

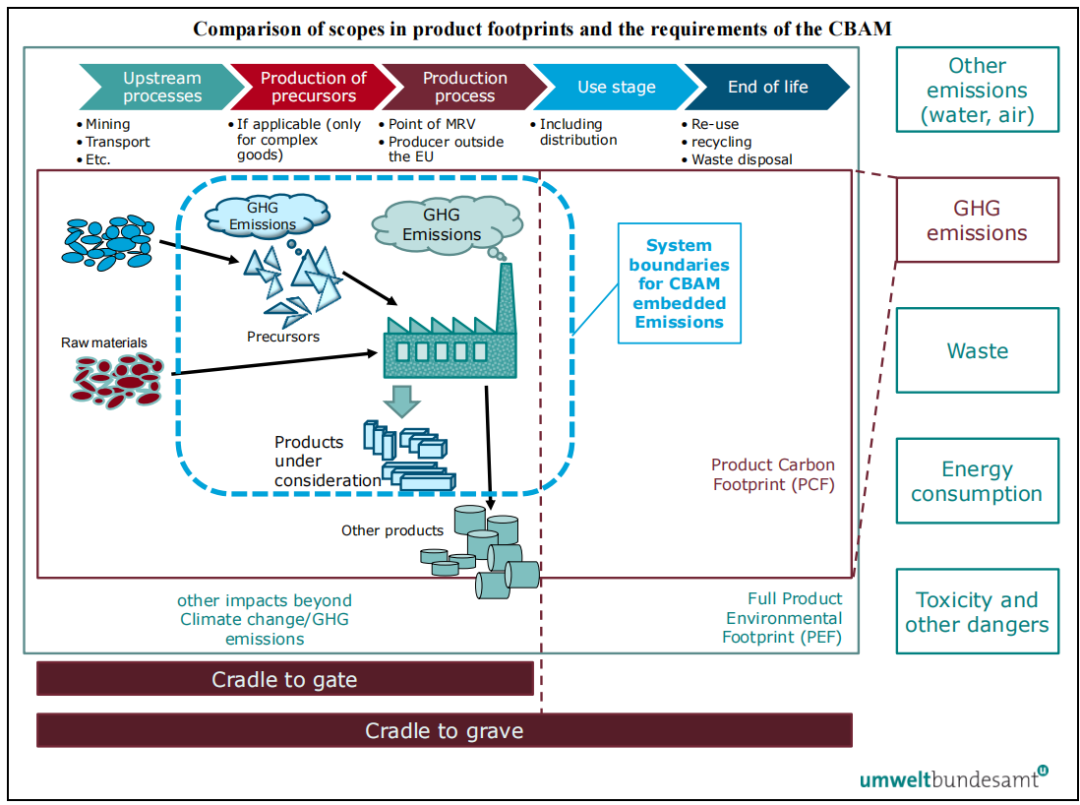

03 产品隐含碳排放与产品碳足迹是一个概念吗?

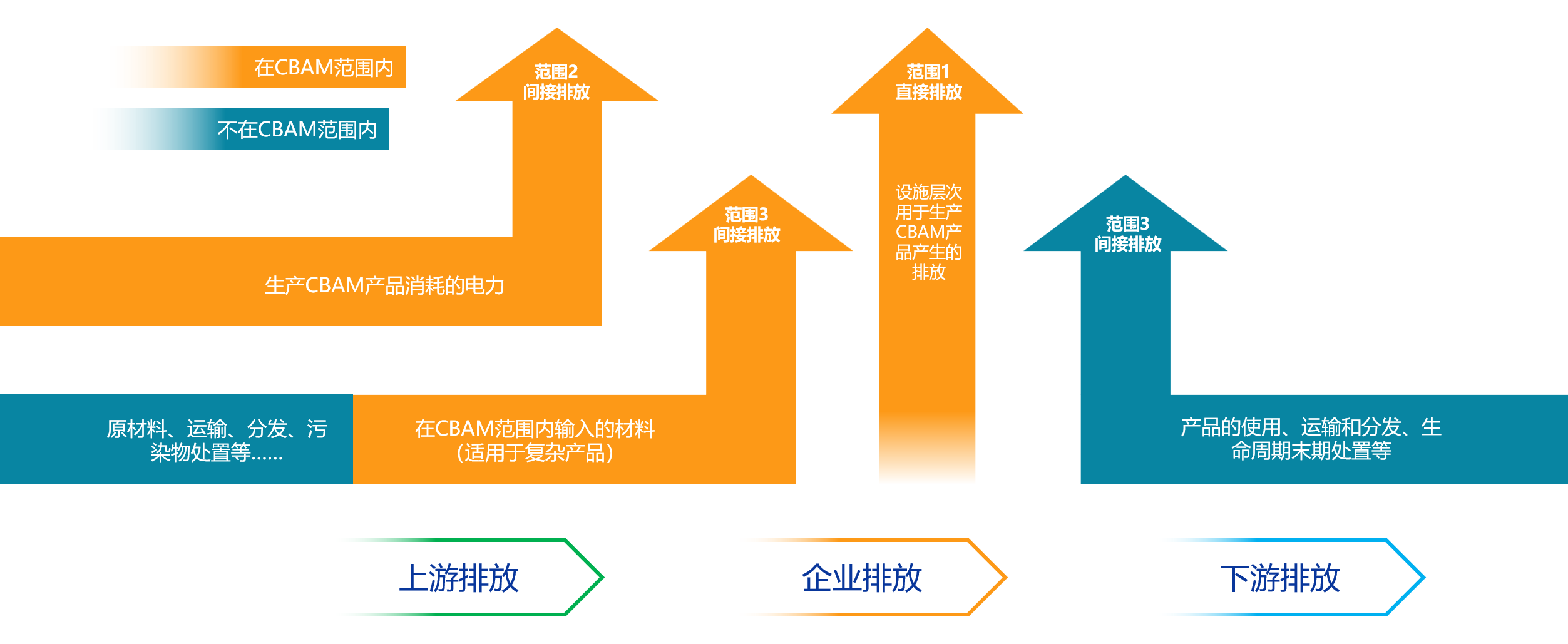

与产品碳足迹范围的不同之处在于,CBAM的生产范围将包括与欧盟ETS相同的排放量。欧盟ETS和CBAM覆盖的排放系统边界比CFP的要窄。产品的下游排放(使用和使用寿命结束时的排放)超出了欧盟ETS和CBAM的范围。场地之间和上游过程的排放也不包括在内。

图片来自于CBAM官方出口商指南

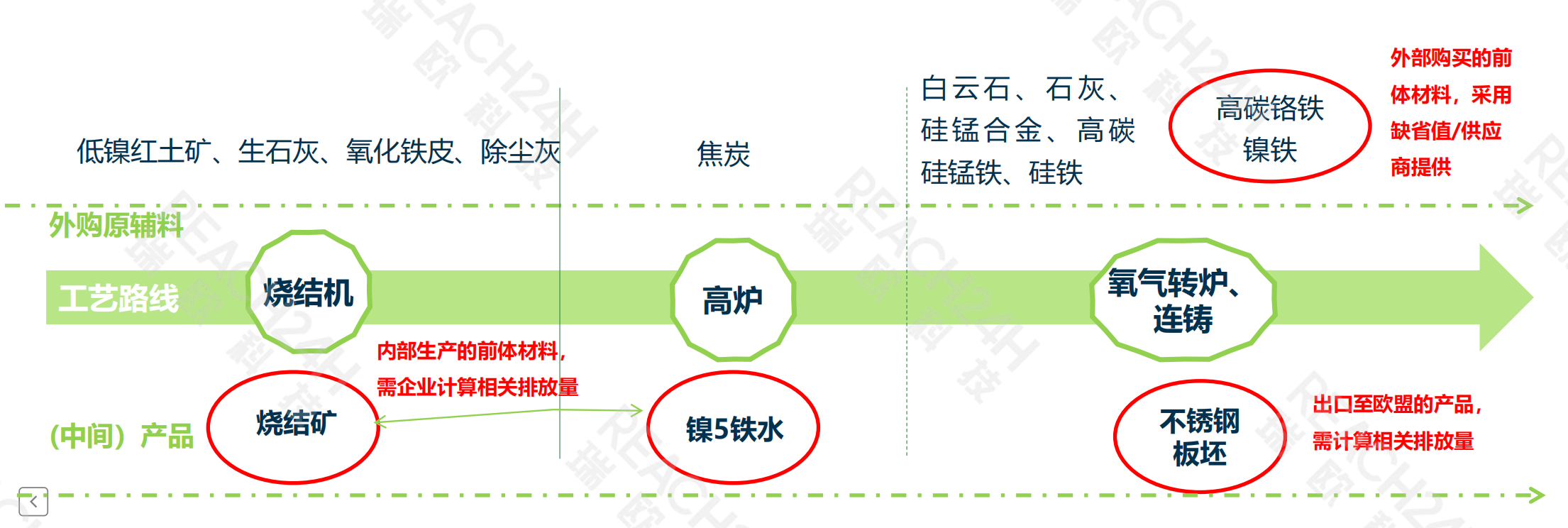

04 产品隐含碳排放计算包括哪些范围?

产品隐含碳排放包含企业在产品生产过程中产生的直接排放,例如碳酸钙分解;用电产生的间接排放;投入的前体的隐含碳排放。

05 需要追溯哪些原辅料的隐含碳排放?

只有落在CBAM管控范围内的原辅料,才需要追溯隐含碳排放。

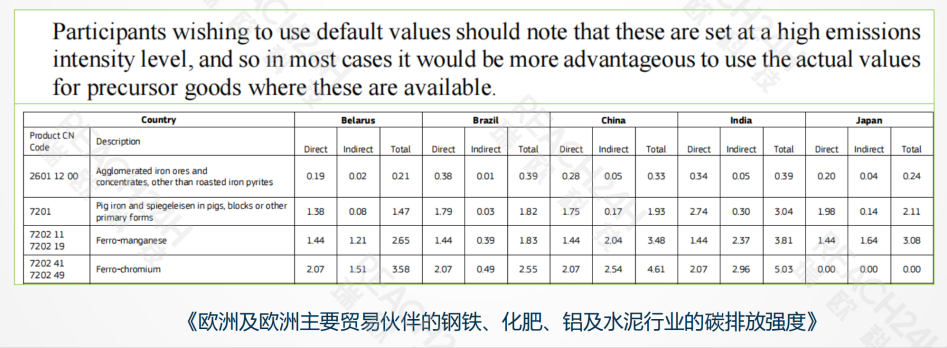

06 如果没有上游供应商数据怎么办?

在2024年7月前可以使用CBAM官方给出的缺省值。

从2025年开始,用缺省值计算的排放量,不得超过总隐含碳排放的20%。即,若某个落在CBAM范围内的原辅料,用量很小,隐含碳排放占比低于20%,那么可以采用缺省值。

但缺省值是在假设高排放强度的前提下设定的,出口商采用实际值更有利。

图片来自于CBAM官方缺省值计算报告

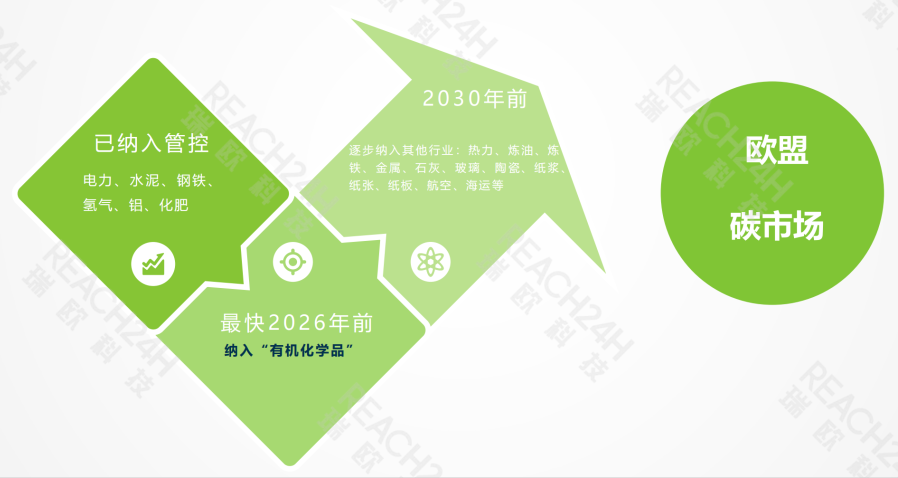

07 CBAM未来将会管控哪些行业?

CBAM是对欧盟碳市场机制的补充,所以会对标欧盟碳市场管控行业,且预计最快在2026年前纳入CN代码为“29”开头的有机化学品,争取在2030年前纳入所有欧盟碳市场覆盖行业/活动。

08 绿电、绿证可以抵扣碳关税吗?

欧盟不认可绿证,只认可绿电购电协议。中国已于2021年在全国范围内全面启动绿电直接交易,企业可以直接从光伏、风电等新能源发电企业购买绿电并获得核发的绿证。而CBAM法案明确,在计算货物的间接电力排放量时,需要排除企业在购电协议(PPA)下的累计电量。中国企业为使用绿电而支出的这一部分能源转型成本也有可能获得欧盟的认可,并且购买绿电获得的绿证作为绿色电力消费凭证,也可以成为CBAM在核算企业支付碳价时有力的依据和证明。

CTI华测认证助力湖南钢铁集团碳管理能力建设

11月5日,湖南钢铁集团“钢铁铸绿梦,低碳启新程”碳管理能力建设专题培训活动在长沙顺利举行。湖南钢铁集团党委委员、副总经理谢究圆出席培训班并作开班致辞,湖南钢铁集团战略发展部、安全环保部、技术研究院、各子公司双碳工作负责人和相关专业技术人员60余人参加了专题培训。华测认证有限公司(以下简称“CTI华测认证”)副总经理林武作为专家出席会议并授课。

2024-11-08 08:24:50

CTI华测认证为Keep 首款碳中和护膝颁发碳足迹证书

10月8日,运动科技平台 Keep 的环保碳中和护膝正式上线,这是 Keep 发布的首款碳中和护具,也是继碳中和奖牌之后的再一次环保尝试。华测认证有限公司(以下简称“CTI华测认证”)作为专业的第三方机构,为该款产品颁发了碳足迹证书。

2024-10-18 06:04:28

CTI华测认证带你了解什么是碳汇、CCUS、碳排放、碳达峰、碳中和、碳排放权……

2021年6月底前将上线的全国碳排放权交易市场将主要包括两个部分:交易中心将落地上海,碳配额登记系统设在湖北武汉。

2021-06-20 12:53:53

- 热线电话

- 业务咨询

- 快速询价

- 在线客服

- 报告验证

.jpg)

.jpg)